相続登記(不動産名義変更)の手順、必要書類、費用などについて横浜リーガルハート司法書士事務所が分かりやすく解説します。このページでは、これらの点について、大まかに解説します。詳しい内容については、個々のページで解説します。

一般の方にとって相続登記は

執筆者:司法書士 芦川京之助(横浜リーガルハート司法書士事務所)

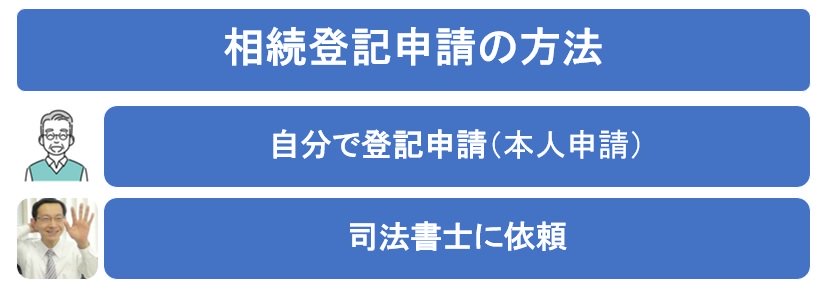

相続登記(不動産名義変更)は、一般の方にとって比較的簡単なものから難しいと思えるようなものまでありますので、実情に合わせて、自分で登記をしてみるのがよいのか(自分で相続登記(不動産名義変更)申請の方法)、不動産相続名義変更の専門家の司法書士に依頼した方がよいのか(相続登記おまかせパック)を考えた方がよいでしょう。

相続登記など不動産の「権利に関する」名義変更手続ができる国家資格登録者は、司法書士会に登録している司法書士だけです。当司法書士事務所は神奈川県司法書士会に登録しております。

ですので、不動産の名義変更について分からないことがある場合、質問先として適切な資格者は、司法書士ということになります。

相続登記の方法など相続・遺言の相談をしたい方は、相続登記など相続相談方法を参考にしてください。

被相続人・相続人が外国人の方の相続登記は、外国人の相続登記を参考にしてください。

相続登記が完了しますと、登記簿(登記記録)には、例えば、次のように記載されます。

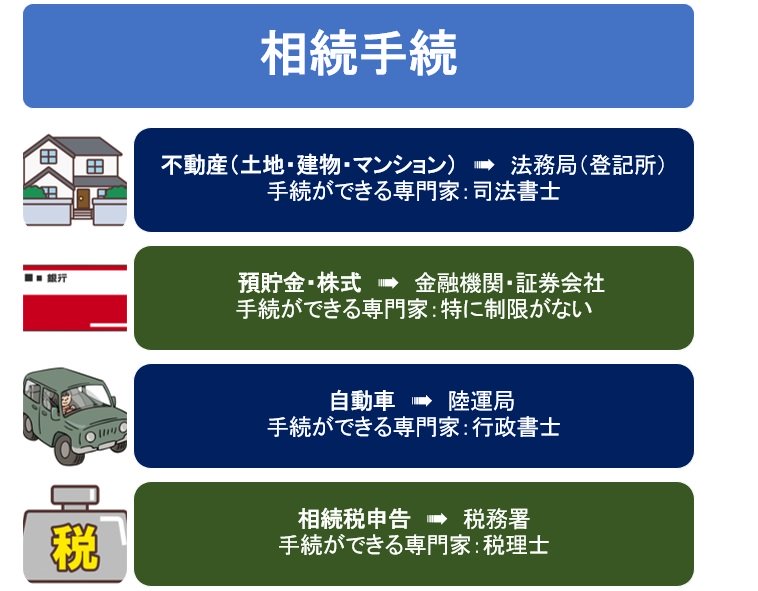

相続登記の位置づけ(相続手続には)

名義変更とは、登録されている、例えば、自動車や預貯金(預金・貯金)の名義(人の名前)を別の名義(人の名前)に変えることを言います。

預貯金の相続手続の場合、通常、口座名義の変更、すなわち、被相続人(亡くなった人)の口座名義を相続人名義に変更することよりも、被相続人名義の口座を解約して、相続人が金銭で受け取るというやり方がほとんどです。定期預金の相続手続では、満期日までの金利が高い場合に、解約せずに名義変更することはあります。金融機関によっては、定期預金の名義変更ができず、解約のみを認めているところもあります。

預金とは、金融機関、例えば、○○銀行・○○信託銀行・○○信用金庫などに預けているお金のことを言います。貯金とは、ゆうちょ銀行に預けているお金のことを言います。

預貯金の相続手続を依頼する場合、司法書士でも、ほかの第三者でも代わりに手続を行うことができます。

相続登記と預貯金相続手続の費用(報酬)は、いくらが適正価格なのか?を参考にしてください。

被相続人の死亡により「住宅ローンを生命保険金で返済」した場合は、こちら「名義人が死亡したときの抵当権抹消登記(方法)」を参考にしてください。

不動産の場合は、国の機関の法務局(通常、登記所(とうきしょ)と言っています。)で、例えば、ここの土地は○○さんが所有しています、というように、登記所という役所に、土地や建物といった不動産の所有者が登録されています。不動産の登録のことを、特に「登記(とうき)」と言います。

土地や建物のように、基本的に動かない物のことを「不動産(ふどうさん)」と言います。

不動産の名義変更では、名義を変更する理由(原因)によって、必要書類や申請書の書き方などが異なります。税金についても異なります。

名義を変更する理由(原因)が「相続」である場合、これによって名義を変更することを「相続登記」と言います。遺言書による「遺贈」の場合も、「相続登記」の中に含まれます。結局、「相続登記」とは、名義人が亡くなったことによる「相続の開始」によって登記する場合のことを言います。

「相続」は、ある人が亡くなったときに、そのある人が持っていた遺産を引き継ぐことを言います。ある人が亡くなったことによって開始するのが「相続」です。

不動産の名義変更の場合、登記されている人(名義人)が亡くなった場合は、それを引き継ぐ人(相続人や受遺者(じゅいしゃ))に名義を変更します。

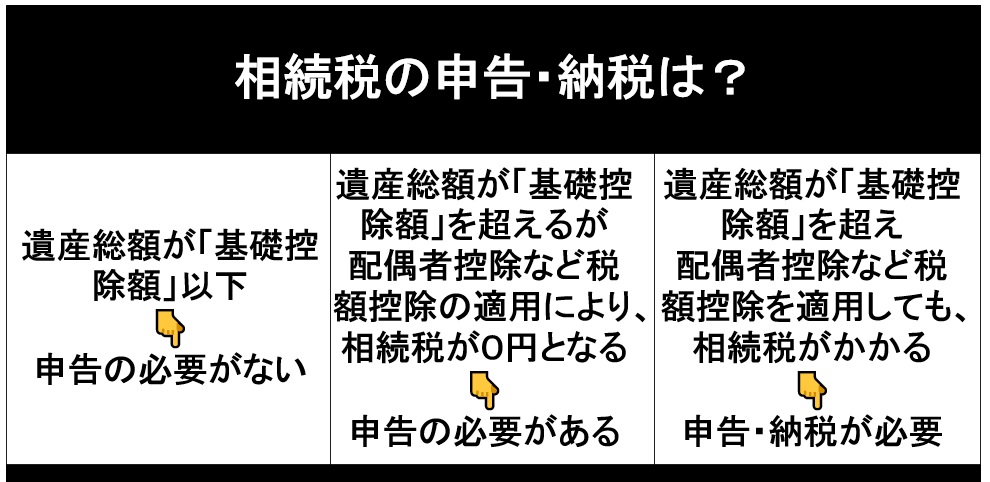

相続税の対象となるかどうかを検討

不動産や預貯金などの相続手続きを考える、行う前に、相続税がかかるかどうかをまずは検討する必要があります。相続税がかかるかどうかは、相続の仕方(誰が何を相続するか)によって異なる場合があります。

近年、相続税の基礎控除額(3,000万円+法定相続人1名当たり600万円)が低くなったことによって相続税の対象となる人の割合がそれまでよりも多くなっているためです。

相続税の対象となるかどうかの意味は、実際に相続税を納めることになるかどうかは別にして、相続税の申告をする必要があるかどうかです。

相続税の申告をご自分でするには難しい場合、税理士に依頼することになります。そうしますと、税理士に申告手続きの報酬を支払うことになります。

相続税それ自体はかからなくても申告が必要な場合、税理士には数十万円を支払うことになります。

例えば、遺産総額が6,000万円、法定相続人が配偶者を含めて3名の場合、基礎控除額は4,800万円です。そうしますと、1,200万円が相続税の対象となります。この場合、配偶者に遺産全部を取得させる場合、配偶者には1億6,000万円までの配偶者控除がありますので、相続税がかからないことになります。

しかし、この場合、相続税の申告をしなければなりません。これは、本来であれば相続税を納めることになるはずが、配偶者控除(小規模宅地の特例その他の特例控除)によって相続税を納める必要がないことを税務署に説明する必要があるからです。

相続税の対象となる可能性があるかどうかを考えてみます。

例えば、被相続人が住んでいた土地・建物とアパートがある場合です。

仮に、土地・建物の評価を3,000万円、アパートの評価を3,000万円、法定相続人の人数を3名とします。前述と同様に、遺産総額:6,000万円-4,800万円=+1,200万円。

この例のように、被相続人が住んでいた土地・建物とアパートがありますと、相続税の対象となる可能性が高いことが分かります。

不動産などの遺産相続を行った後になって、思わぬ相続税がかかることもありますので、予め相続税がどのくらいかかるのかを試算した方がよいでしょう。国税庁の相続税申告要否の簡易判定を参考にしてください。

相続税の申告・納税は、相続開始から10か月以内にする必要があります。相続税については、こちら「相続税の主な内容」を参考にしてください。そのほか、法定相続か遺産分割かの選択(相続の仕方)を参考にしてください。税金についての専門家は税理士(公認会計士)です。

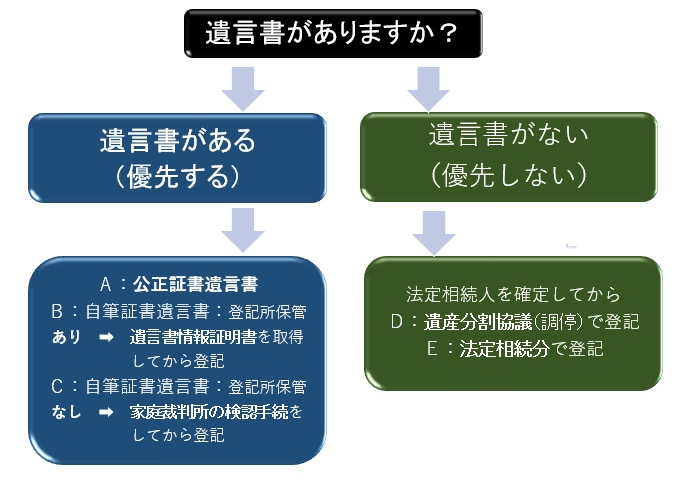

相続登記は何から考えればよいのか?

相続による不動産の名義変更は、ほかの自動車や預貯金があれば、同じように名義変更をすることになります。

普通の人は、「相続」が開始したとき、自動車や預貯金のように、不動産についても、まずは、自分で手続をしようと考えます。

自動車や預貯金についてもそうですが、特に不動産の「相続」の場合、どんなことをクリアすれば、名義変更できるかを普通は考えます。

どんなことでもそうですが、「手順」が大切です。手順にしたがって一つ一つ確実に進めて行けば、問題なくスムーズにできるでしょう。「相続登記の手順」を参考にしてみてください。また、不動産を含む各種相続手続について相続手続(名義変更・預貯金・相続税申告)の順番(パターン別)を参考にしてみてください。

そこで、不動産の相続の場合にクリアすべきことは、次の点です。

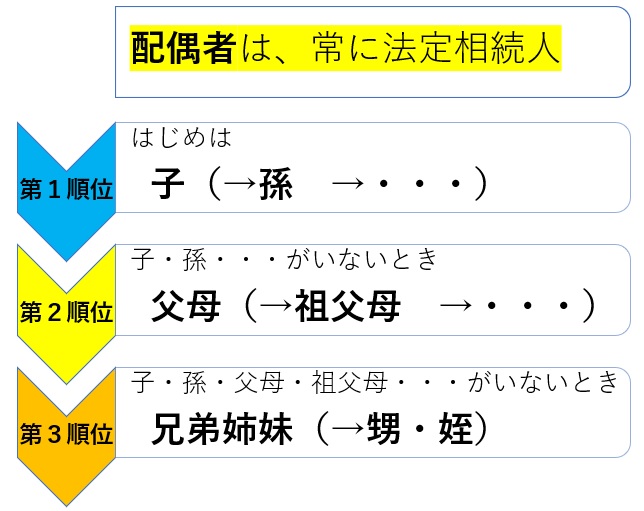

(1)相続人は誰がなるのか。(法定相続人)

(2)どんな書類が必要なのか。(相続登記の必要書類)

(3)費用はどのくらいかかるのか。(相続登記費用)

(4)どこの登記所に書類を提出すればよいのか。(不動産を管轄する登記所)

まずは、これらの点について調べることから始めます。

これは、完成品を組み立てるために、まずは、部品を集めることから始めるのと同じです。根気よく一つ一つ集めていきます。

登記を専門とする司法書士であれば、これらの部品のことは頭に入っているので、問題なく集めることができます。

一般の方にとっては、「相続」の場合は特に、一生に一回か二回あるかないかのことなので、最初は非常に難しく感じるかもしれません。相続のどこから始めたらよいかも分かりにくいかもしれません。

「相続」の場合、一般の人にとって比較的簡単な登記(名義変更)から専門家でも難しいと思えるようなものまであります。

相続登記を行う上で、一般の方がまず難しいと思う点は、これさえあれば、これさえ読めば名義変更ができる、という相続のマニュアルがないことです。

例えば、相続についての本を買ってみても、細かい点まで書かれていないので、結局、自分が分かりたいと思う点をあっちこっちと、インターネットでも探すことになってしまいます。そうしますと、分かるまでイライラして、時間ばかりかかってしまうことになります。最後には諦めてしまうこともあるかもしれません。

次に、前に話しました「不動産の相続の場合にクリアすべきこと」について、簡単に話してみます。

(1)相続人は誰がなるのか。(法定相続人)

(2)の書類(部品)を集める前に、まずは、相続人が誰になるのかを考えます。最初に、法定相続人(法律上の相続人)が誰になるのかを検討して確定します。家督相続は、こちらを参考にしてください。

これは、(2)の書類(部品)を集めて申請書類まで作成して、登記所に申請したとき、「相続人」を間違えてしまうと、登記所で、この書類では相続登記できません、と言われてしまいます。また最初から考え直さなければならなくなり、さらに相続手続完了まで時間がかかってしまうことにもなります。

場合によっては、現在の状況では、間違っている点を解消できない限り、相続登記ができないということにもなりかねません。

(2)どんな書類が必要なのか。(相続登記の必要書類)

相続の場合は、名義人で亡くなった人(被相続人と言います。)と名義人となる人(相続人と言います。)との関係を証明する戸籍謄本や除籍謄本が必要となります。

法定相続人が誰になるのかが確定しましたら、次は、相続登記に必要な書類(部品)を集めます。

必要な書類が集まりましたら、その次は、登記申請書を作成します。登記申請の場合、必要な書類を登記所に提出するだけでは足りず、登記申請書を作成して、これも登記所に提出する必要があります。

細かい話になりますが、戸籍謄本って何ですか。除籍謄本って何ですか、ということから理解しなければならない人もいるかもしれません。

戸籍謄本とは、法律上の夫婦、親子の関係などが記載されているのが戸籍で、謄本は、その戸籍に記載されている人全員が記載された証明書のことを言います。戸籍抄本は、戸籍に記載されている人のうち一部の人が記載された証明書のことを言います。これらの証明書は、本籍が記載されていますので、本籍地の市区町村役場で取得します。

除籍謄本は、例えば、本籍を変更して別の本籍に移った場合、前の本籍の戸籍は除籍扱いとなります。この除籍扱いとなった戸籍の証明書のことを除籍謄本と言います。このほかに、除籍は、その戸籍に記載された人が、結婚をしたことや死亡したことによって、誰も記載されなくなった場合にも、除籍扱いとなります。

前に話しましたように、「相続」の場合、一般の人にとって比較的簡単な登記から専門家でも難しいと思えるようなものまであります。

一般の方にとって何が簡単で、何が難しいことなのか、分からないかもしれません。また、これは何事も、始めてみて分かることかもしれません。

意外と重要な「相続登記申請前の不動産の確認」と「相続登記完了後の登記内容の確認」方法を参考にしてください。

(3)相続登記の費用(登録免許税・司法書士報酬)はどのくらいかかるのか。

不動産名義変更の場合、基本的に、登録免許税という税金を登記所を通して国に納めます。この登録免許税は、その理由(原因)によって異なります。

「相続」の場合、登録免許税の税率は、基本的に固定資産税の「評価価格」の0・4%(例外は、相続人以外の遺贈の場合:2%)です。

この「評価価格」って何ですか、ということも別のところで説明します。こちらを参考にしてください。

当司法書士事務所の司法書士報酬については、相続登記費用:司法書士報酬(基本報酬:55,000円(税抜き)、60,500円(税込み)でご確認ください。

相続の場合の登録免許税の計算は、税率が固定資産税の評価価格の0・4%ですので、例えば、評価価格が1,000万円であれば、1,000万円×0・004=4万円ということになります。

固定資産税の評価価格は、基本的には、固定資産税納税通知書の「課税明細」に記載されている一番高い価格が評価価格です。課税価格ではありません。

登録免許税が非課税となる場合

土地についての相続登記(建物は非課税とならない。)

適用期限:令和7年(2025年)3月31日まで

非課税となる条件は、こちらを参考にしてください。

(4)どこの登記所に書類を提出すればよいのか。(不動産を管轄する登記所)

最後に、登記申請書も作成して、すべての書類が揃い、登記所という所に書類一式を提出します。

この書類を提出する登記所を間違えてしまいますと、提出した申請書類を取り下げて、また別の登記所に提出しないといけませんので、ここのところは最後に慎重にした方がよいでしょう。

この書類を提出する登記所のことを、「不動産を管轄する登記所」と言います。これは登記所(法務局)のホームページに記載されていますので、簡単に確認することができます。

不動産を管轄する登記所は、例えば、横浜市中区にある不動産であれば、横浜地方法務局(本局)に限定されます。ほかの登記所(法務局)に提出することができません。

「不動産を管轄する」という意味は、例えば、横浜地方法務局(本局)では、横浜市内の中区、西区、南区の三つの区にある不動産を管轄しています。ですから、横浜市内の中区、西区、南区にある不動産の登記は、横浜地方法務局(本局)に申請するということになります。

相続登記の方法などは、相続登記など相続相談方法を参考にしてください。

登記完了後の書類の受取り方法

登記完了の予定日に法務局(登記所)に「申請書に押印した印鑑」と「身分証明書(写真付きのものは1点、写真付きでないものは2点)」を持参します。

完了書類の受領については、相続登記の完了後に発行される登記識別情報とは、どういうものですか。を参考にしてください。

相続登記と遠方への登記申請(日本全国どこの登記所にも)

平成17年に不動産登記法が改正され、相続登記はじめ登記の申請をオンラインで、インターネットを利用して、申請できるようになりました。

これにともない、登記申請書類を登記所に郵送する方法での申請も可能となりました。

それ以前には、遠方に相続登記申請するときは、遠方の地元の司法書士に、代理申請という方法で、相続登記申請書類をその司法書士に郵送し、代理で登記所に相続登記申請書類を持参して申請してもらっていました。このことは、当然に、代理申請してもらう司法書士に報酬を支払う必要がありました。

登記所での登記申請以外にも、登記事項の証明書の取得、公図の取得など、登記所に必ず出向かなければなりませんでした。

ところが、今日では、登記申請をオンラインでする方法と申請書類を登記所に郵送して申請するという方法があります。

司法書士は、通常の場合、オンラインで申請します。オンラインで申請することのメリットは、申請状況をオンラインで知ることができることです。登記が完了したことがオンラインで分かれば、すぐにオンラインで登記事項証明書の請求ができます。

登記申請をオンラインでするとはいっても、登記申請書と登記原因証明情報(相続の場合の相続関係説明図など)をオンラインで送信し、登記書類の添付書類は、郵送することになります。登記が完了した後の完了書類も登記所からの郵送で受け取ることができます。

ということで、今日、日本全国、どこの不動産であっても、オンライン申請または郵送申請ができます。また、登記事項の証明書の取得、公図の取得なども、オンラインで申請、郵送で受領することができます。

このことは、依頼されるお客様にもメリットがあります。

以前のように、代理申請してもらう遠方の司法書士に代理申請の報酬を支払う必要がないからです。

一般の方が、遠方の登記所に郵送で登記申請する場合(申請書類一式を郵送)、申請内容に訂正事項がある場合は、申請した登記所に出向いて訂正するか、あるいは、申請を取り下げて改めて申請し直す必要があります。

もちろん、今日においても、登記所に申請書類を持参して申請し、完了書類も登記所に出向いて受領することができます。

相続登記なら横浜リーガルハート司法書士事務所

横浜リーガルハート司法書士事務所は、あなたとの「心と心の触れ合い」=「ハート」を大切に、あなたの納得、満足、あなたとの「幸せ感の共有」を心がけています。

「相続登記おまかせパック」をご検討ください。

横浜リーガルハート司法書士事務所の基本的な理念

人は、誰でも、幸せになることを望みます。

人は、幸せでありたい、幸せになりたい、という思いがあって、生きていくことができます。

ですが、現実は、様々な面で我慢しながら、真面目に一生懸命、生きている人がほとんどです。

横浜リーガルハート司法書士事務所は、あなたにとっての幸せが何かを常に念頭において、ご相談やご依頼に対応いたします。

ご相談やご依頼に当たっては、単なる手続き上での考え方ではなく、法律的な考え方にとどまらず、司法書士歴たったの約36年(昭和61年(1986年)神奈川県司法書士会登録番号:598、事務所案内)でまだまだ勉強中の身ではありますが、私のこれまでの知識と経験から総合的に、より良い提案(最善の解決策)をさせていただきます。

司法書士の総合的な知識と経験で解決できた次の事例を参考にしてください。

敷地内に他人名義の土地(1㎡)を発見した場合の登記の方法(事例)

被相続人のマイナスの財産があるときの相続方法(相談事例)

また、人は誰でも、自分を大切にしてもらいたい、と思っています。(私も同じです。)

単に1,000人の中の1人としてではなく、自分ひとりを大切にしてほしい、と思っています。

そういう意味で、ご相談やご依頼に対して、単なる流れ作業的な姿勢ではなく、あなたとのコミュニケーションを深め、末永くお付き合いをさせていただく、という姿勢で、あなたとの関係を築いてまいります。

横浜リーガルハート司法書士事務所の基本的なスタンス

当司法書士事務所では、相続登記(不動産名義変更)に関する説明、ご相談や相続登記費用(実費や司法書士報酬)の計算などお客様への対応は、「良心的」をモットーに、お客様に喜ばれるように心がけております。

お客様が、横浜リーガルハート司法書士事務所に依頼して良かった、と思われるように、お客様に対応しております。

次を参考にしてください。

【遺産相続手続費用】相続登記と預貯金相続手続の費用(報酬)は、いくらが適正価格なのか?

依頼者に解約払戻金を振り込む方法

預貯金の相続手続では、

当司法書士事務所では、報酬が遺産総額に対して何%という決め方(料金設定)はしておりません。

相続登記を伴う場合は、金融機関1行当たり33,000円という料金設定です。

1金融機関の一つの支店で口座が複数ある場合でも、一つの金融機関で支店の口座が複数ある場合であっても、一つの金融機関で報酬は33,000円です。

司法書士は、あなたの身近な法律家なので、遠慮しないで気軽に、なんでも聞けます。(かかりつけ司法書士)

思いは、司法書士、法律家という前に、一人の人間として、あなたのお役に立ちたい。あなたとわたしは対等です。

別に、法律的なことでなくても、悩んでいること、困っていることがありましたら、遠慮しないで気軽に、ご相談ください。願いは、一人でも多くの人に、幸せを掴んで欲しい。幸せになりたい、と意識すれば、必ず幸せになれます。

司法書士の私で、手に負えない事案であれば、弁護士の先生を紹介することもできます。

相続税についても、ベテランの税理士を紹介できます。

まずは、司法書士の私にご相談ください。

当司法書士事務所では、初回の相談料(法律問題に限りません。)は無料です。土日も対応しています。時間は無制限です。1時間、2時間は当たり前です。じっくりお話しを伺います。

来所でのご相談は、ご希望の日時を電話予約tel:045-222-8559 またはお問合わせ・ご相談・お見積り依頼フォームで予約してください。

電話tel:045-222-8559 またはお問合わせ・ご相談・お見積り依頼フォームでのご相談もお受けしております。

お気軽にご相談ください。

一般の方は、分からないことやご質問、疑問に思うことなど、司法書士に聞くことを遠慮しがちですが、こういったことは、早めに解決したいものです。

こういったことについて、何度でも、電話やメールなどで遠慮しないでお気軽に聞いていただいた方が、司法書士の私としては、コミュニケーションをはかることもできますし、誤解や曖昧なままにしてしまうことの方が、かえって、手続がスムーズにいかないことにもなります。

ですから、率直に申しまして、 分からないことやご質問、疑問に思うことなどを無くすためにも、司法書士の私に積極的に聞いていただきたいと考えています。

家庭裁判所の各種申立てのご相談・ご依頼は司法書士に

横浜リーガルハート司法書士事務所では、相続に関係する家庭裁判所の各種申立て手続である自筆遺言書の検認手続、未成年者特別代理人選任申立て、成年後見人選任申立て(成年後見申立て)、相続放棄の申述、相続の限定承認の申述、不在者財産管理人選任申立て、相続財産管理人申立てなども取り扱っておりますので、お気軽にご相談ください。

相続登記のご相談・ご依頼は司法書士に

司法書士は、不動産・会社登記の専門家(国家資格登録者)です。

不動産登記のうち「権利に関する不動産登記」の専門家(国家資格登録者)は、司法書士会に登録している司法書士だけです。司法書士の試験合格者で司法書士会に登録していない人は、司法書士の業務を行うことができません。

行政書士が、業務として相続登記申請書を作成する行為及び代理申請行為した場合、司法書士違反となります。

相続登記(不動産名義変更)は司法書士や相続登記と司法書士を選ぶポイント(基準)を参考にしてください。お客様の声も参考にしてみてください。

相続相談・相続手続(相続登記)の専門家(弁護士・司法書士・行政書士・税理士)は、誰がよいのか?

tel:045-222-8559 お問合わせ・ご相談・お見積り依頼フォーム

相続登記・遺産相続手続と「かかりつけ司法書士」を参考にしてください。