包括遺贈の登記の方法:具体例で詳しく解説

執筆者:司法書士 芦川京之助(横浜リーガルハート司法書士事務所)

【相続登記・遺贈登記実例】

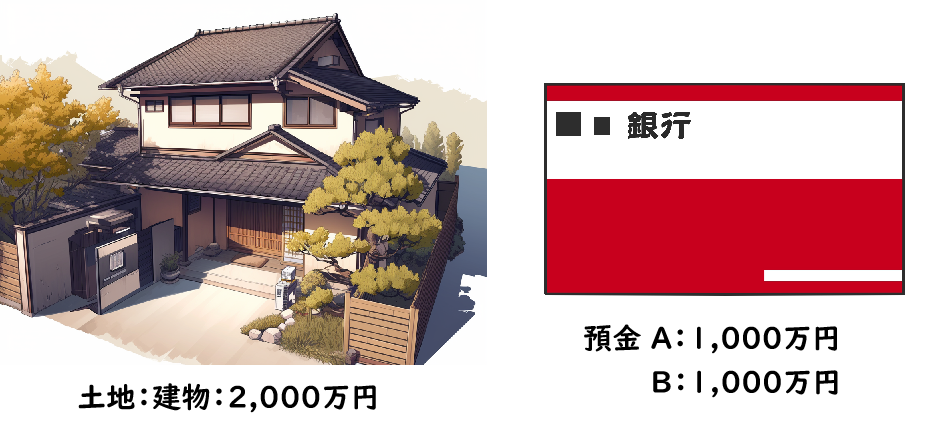

遺言書及び遺産分割協議書には、次のように記載されています。

遺言者名義の不動産の遺贈登記または相続登記をするには、どういう書類が必要で、どういう登記の方法をすればよいのか教えてください。また、この登記を司法書士に依頼する場合の費用についても教えてください。

遺言書(一部省略):自筆証書遺言書(家庭裁判所の検認済み)

遺言者は、二男○○(年月日生)に遺産の4分の3を相続させる。

遺言者は、二男の妻○○(年月日生)に遺産の4分の1を遺贈する。

遺言者は、遺言執行者として二男○○を指定する。

遺産分割協議書(一部省略)

相続人○○(二男)は、次の遺産を取得する。

不動産:土地・建物

預金:○○A銀行 ○○支店 普通預金 口座番号○○

金○○円

受遺者○○(二男の妻)は、次の遺産を取得する。

預金:○○B銀行 ○○支店 普通預金 口座番号○○

金○○円

以下の説明では、遺言者の財産という言い方を、遺言者の生前においては「財産」といい、相続開始後においては「遺産」という言い方をします。遺言書作成時点では「財産」といい、相続開始後は「遺産」といいます。

特定遺贈と包括遺贈の違い

民法(包括遺贈及び特定遺贈)

https://laws.e-gov.go.jp/law/129AC0000000089#Mp-Pa_5-Ch_7-Se_1

第九百六十四条 遺言者は、包括又は特定の名義で、その財産の全部又は一部を処分することができる。

遺贈に関する民法の規定には、「包括又は特定の名義で、その財産の全部又は一部を処分することができる。」とするだけで、遺贈に関して具体的な内容が記載されていませんので、この規定を解釈して手続などを行う必要があります。一般的には、次のように解釈して、手続が行われます。

遺贈とは、遺言者が、生前、遺言書を作成し、遺言者の財産を取得する人(受遺者)に財産の全部または一部を取得させる内容を記載することで、相続開始後、受遺者が遺産の全部または一部を取得することができることをいいます。また、遺贈には、特定遺贈と包括遺贈があります。

特定遺贈

特定遺贈とは、遺言者の財産の中から特定の財産や権利を遺言によって、特定の人に遺贈することです。遺贈される財産や権利は、遺言書の中で明確に特定されており、その財産についてのみ、遺贈を受ける権利があります。

【特定遺贈の特徴】

- 遺贈される財産が特定の物や権利に限定されている。

- 遺贈された財産についてのみ、受遺者は権利を得る。

- 受遺者は、他の相続財産や債務については責任を負わない。

具体例:遺言書に次のように書かれている場合

「遺言者は、自宅(横浜市中区の土地・建物)を甥(法定相続人ではない)に遺贈する。」

この場合、遺贈されるのは、特定の財産(自宅の土地と建物)だけであり、甥は遺言者の財産のうちその自宅に限って取得する権利があります。他の財産(例えば預金や他の不動産など)については取得する権利がありません。これが特定遺贈です。

包括遺贈

包括遺贈とは、遺言者の財産の全部またはその一部について、特定の割合で遺贈することです。この場合、財産の内容が特定遺贈のように特定されることはなく、遺贈を受ける者(受遺者)は相続人のように、財産の全部または一部に対する権利義務を負います。

【包括遺贈の特徴】

- 遺言者の財産の全部または一部が遺贈の対象となり、具体的な財産は特定されていない。

- 遺言者の財産がすべて含まれ、財産の総体(権利義務)に対する割合が遺贈される。

- 受遺者は財産の権利(積極財産)を取得するだけでなく、債務などの負担(消極財産)も遺贈の割合に応じて負う。

具体例:遺言書に次のように書かれている場合

「遺言者は、全財産のうち、4分の1を甥(法定相続人ではない)に遺贈する。」

この場合、甥は財産の具体的な内容にかかわらず、全財産の4分の1に相当する権利義務を有します。財産が現金、預金、不動産、株式など様々な形であったとしても、それらを含めた全財産の4分の1を受ける権利を有します。同時に、遺産に対する債務があれば、その債務も4分の1に相当する割合で負担します。これが包括遺贈です。

事例のように、遺言書に「遺言者は、二男の妻○○(年月日生)に遺産の4分の1を遺贈する。」と記載されている場合、「遺贈する。」が特定遺贈なのか包括遺贈なのかを判断する基準は、「遺贈する。」の財産が特定されているかどうかで判断します。

事例の場合は、遺贈する財産が特定されておらず、遺贈する割合が記載されていることから、包括遺贈であると判断します。

包括遺贈が財産の一部であるときの(相続開始後の)相続手続

包括遺贈の場合、相続人○○には財産の2分の1を相続させ、受遺者○○には財産の2分の1を遺贈する、という遺言書がある場合、遺産分割協議は、次のように行います。

遺言内容の確認

まず、遺言書に「相続人○○に財産の2分の1を相続させ、受遺者○○に財産の2分の1を遺贈する」と記載されている場合、相続開始後、相続人と受遺者のそれぞれが遺産全体の半分ずつを取得することになります。(遺言書が有効であることが前提)

遺産の範囲を確定する

次に、遺産の範囲を確定します。遺産は、不動産、預貯金、株式、動産、債権債務など、全ての遺産を具体的にリスト化します。包括遺贈では遺産全体を遺贈の対象とするため、全ての遺産が相続遺贈対象となります。

相続人と受遺者との遺産分割協議について

先の例で、受遺者が包括遺贈で取得する2分の1については、通常の相続人と同様に、どの財産を受け取るかを協議で決定することが必要です。包括遺贈の場合、遺産全体に対する割合で遺贈されるため、全体の遺産の中から、遺言書で指定された相続人と受遺者がそれぞれの取得割合に従って、どの遺産を受け取るかについて協議(遺産分割協議)します。

先の例で、例えば、不動産と預貯金がある場合、不動産の半分を相続人が、残りの半分を受遺者が取得し、預貯金を半分ずつ分けるなど、財産ごとに取得する割合や内容を協議で決定します。あるいは、不動産を相続人が取得し、預貯金を受遺者が取得するというような決め方をします。

包括遺贈による相続登記・遺贈登記の具体的な方法

【相続登記・遺贈登記実例】

遺言書及び遺産分割協議書には、次のように記載されています。

遺言書(一部省略):自筆証書遺言書(家庭裁判所の検認済み)

遺言者は、二男○○(年月日生)に遺産の4分の3を相続させる。

遺言者は、二男の妻○○(年月日生)に遺産の4分の1を遺贈する。

遺言者は、遺言執行者として二男○○を指定する。

遺産分割協議書(一部省略)

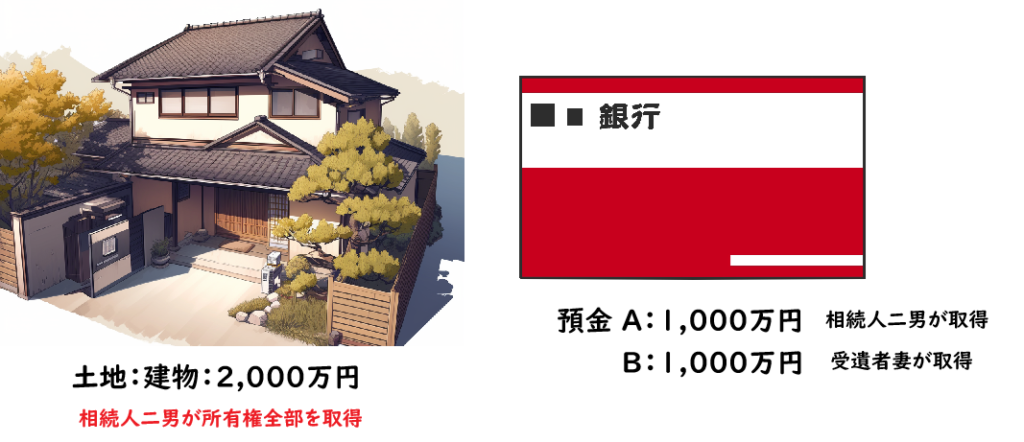

相続人○○(二男)は、次の遺産を取得する。

不動産:土地・建物

預金:○○A銀行 ○○支店 普通預金 口座番号○○

金○○円

受遺者○○(二男の妻)は、次の遺産を取得する。

預金:○○B銀行 ○○支店 普通預金 口座番号○○

金○○円

【相続登記・遺贈登記実例】では、「遺言者は、二男の妻○○(年月日生)に遺産の4分の1を遺贈する。」と遺言書に記載されています。これは、遺産全体に対して4分の1を受遺者に包括的に遺贈するということを意味します。

また、相続人と受遺者が協議し、遺言書に「相続人に遺産の4分の3を相続させる。」、「受遺者に遺産の4分の1を遺贈する。」と記載されていることから、実例の遺産分割協議書に記載のように協議が成立したことになります。

実例で、遺言書に「相続人に遺産の4分の3を相続させる。」、「受遺者に遺産の4分の1を遺贈する。」と記載されているからといって、すべての個別の遺産について、この割合で分割しなければばらないという訳ではなく、実例の相続人の二男と受遺者の妻が、遺言書で指定された割合で、どの遺産を誰が取得するのかを話し合って(遺産分割協議で)決めることになります。

包括遺贈による相続登記(相続による所有権移転登記)の方法

実例では、遺言書で指定された相続人二男が、受遺者(二男の妻)との遺産分割協議で、不動産全部を取得することになったので、相続登記(相続による所有権移転登記)を行うことになります。

一説によると、①所有権一部移転:遺贈による名義人「二男の妻」、②被相続人持分全部移転:相続による名義人「二男」、③「二男の妻」持分全部移転:遺産分割による名義人「二男」、という3段階で登記すべき、という説がありますが、以下の方法で、2024年、東京法務局品川出張所で登記完了しております。

この3段階の方法ですと、①の登記で、「実際に不動産を取得しない」法定相続人ではない「二男の妻」に遺贈で登記するため、「二男の妻」には不動産取得税がかかる可能性があります。

また、前記3段階の方法で行う場合、①の遺贈登記で、「実際に不動産を取得しない」法定相続人ではない「二男の妻」が、登録免許税2%を納めることになります。実例では、2,000万円×1/4=500万円、500万円×2%=100,000円(登録免許税)。

相続登記(相続による所有権移転登記)に必要な書類

相続登記に必要な書類(すべて原本が必要。すべての書類について原本還付手続をします。)は、次のとおりです。

- 自筆証書遺言書(家庭裁判所の検認済み)

- 被相続人(遺言者)について

除籍謄本(死亡時の除籍謄本)

住民票除票(本籍記載)または戸籍の附票(本籍記載):登記上住所と死亡時の住所の関連(同一人物であること)を証明する。 - 遺産分割協議書:二男と妻が署名、実印で押印。

- 相続人二男について

戸籍謄本:二男が、遺言者の子であることを証明する。

住民票

印鑑証明書 - 受遺者:二男の妻

戸籍謄本:二男の妻であることを証明する。(二男の戸籍謄本と同じ。)

印鑑証明書 - 固定資産税納税通知書・課税明細書(または評価証明書など)

相続による登記申請書

登記申請書(一部省略)

登記の目的 所有権移転

原 因 〇年〇月〇日相続(遺言者の死亡日)

相 続 人 (被相続人 遺言者)

(住所)○○

(氏名)二男○○ 登記識別情報の発行を希望する。

添付情報

登記原因証明情報 住所証明情報 評価証明情報

課税価格 金2,000万円(土地建物評価価格の合計)

登録免許税 金80,000円(税率は、評価価格の0・4%)

(以上、2024年東京法務局品川出張所で登記完了)

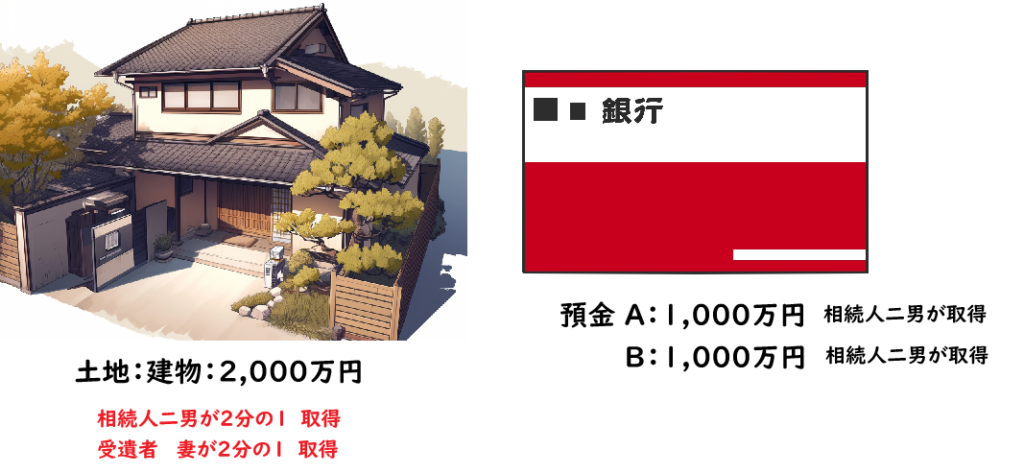

不動産の登記を遺贈と相続の両方で行うとき:参考

実例で、次のように遺産分割協議が成立した場合、登記は、どういう方法で行ったらよいでしょうか。

遺産分割協議書(一部省略)

相続人○○(二男)は、次の遺産を取得する。

不動産:土地・建物 持分2分の1

預金:○○A銀行 ○○支店 普通預金 口座番号○○

金○○円

預金:○○B銀行 ○○支店 普通預金 口座番号○○

金○○円

受遺者○○(二男の妻)は、次の遺産を取得する。

不動産:土地・建物 持分2分の1

受遺者(二男の妻)は、遺産全体に対して4分の1を取得する権利がありますので、土地・建物持分2分の1:1,000円を分割取得することができます。

この場合、相続人二男も、土地・建物持分2分の1を取得することになるので、受遺者と相続人の両方を登記することになります。

この場合の登記の方法は、「遺贈による登記」と「相続による登記」の2件で行います。この場合、登記の順番として、①「遺贈による登記」、②「相続による登記」という順番で申請します。

「相続による登記」、「遺贈による登記」という順番で登記することができません。なぜなら、「相続による登記」は、被相続人名義の権利全部を移転しなければならないからです。

これについては、相続と遺贈を同一不動産で登記する方法(順番)を参考にしてください。

包括遺贈による遺贈登記(遺贈による移転登記)の方法

受遺者(二男の妻)が遺産分割協議により土地建物持分2分の1を遺贈で取得したので、遺贈登記(遺贈による移転登記)で行います。

遺贈登記(遺贈による移転登記)に必要な書類

遺贈登記に必要な書類(すべて原本が必要。すべての書類について原本還付手続をします。)は、次のとおりです。

- 自筆証書遺言書(家庭裁判所の検認済み)

- 被相続人(遺言者)について

除籍謄本(死亡時の除籍謄本)

住民票除票(本籍記載)または戸籍の附票(本籍記載):登記上住所と死亡時の住所の同一(同一人物であること)を証明する。 - 遺産分割協議書:二男と妻が署名、実印で押印。

- 相続人二男について

戸籍謄本:二男が、遺言者の子であることを証明する。

印鑑証明書:遺産分割協議書と遺言執行者を兼ねので、原本還付ができない。(遺言執行者の印鑑証明書は原本還付ができない。) - 受遺者:二男の妻

戸籍謄本:二男の妻であることを証明する。(二男の戸籍謄本と同じ。)

住民票

印鑑証明書 - 被相続人(遺言者)名義の権利証(登記済権利証または登記識別情報通知)

→ これがない場合は、法務局の事前通知の方法。 - 固定資産税納税通知書・課税明細書(または評価証明書など)

遺贈による登記申請書

(1/2)登記申請書(一部省略)

登記の目的 所有権一部移転

原 因 〇年〇月〇日遺贈(遺言者の死亡日)

権 利 者 (住所)○○

持分2分の1

(氏名)二男の妻○○ 登記識別情報の発行を希望する。

義 務 者 (住所)○○

(氏名)亡遺言者

(住所)○○

遺言執行者(氏名)二男○○

添付情報

登記原因証明情報 登記識別情報 印鑑証明情報 住所証明情報 評価証明情報

移転した持分の課税価格 金1,000万円(土地建物評価価格の合計の2分の1)

登録免許税 金20万円(税率は、評価価格の2%)

包括遺贈による相続登記(相続による移転登記)の方法

遺言書で指定された相続人二男が、遺産分割協議により土地建物持分2分の1を相続で取得したので、相続登記(相続による移転登記)で行います。

相続登記(相続による移転登記)に必要な書類

相続登記に必要な書類(すべて原本が必要。すべての書類について原本還付手続をします。)は、次のとおりです。

- 自筆証書遺言書(家庭裁判所の検認済み)

- 被相続人(遺言者)について

除籍謄本(死亡時の除籍謄本)

住民票除票(本籍記載)または戸籍の附票(本籍記載):登記上住所と死亡時の住所の関連(同一人物であること)を証明する。 - 遺産分割協議書:二男と妻が署名、実印で押印。

- 相続人二男について

戸籍謄本:二男が、遺言者の子であることを証明する

住民票

印鑑証明書 - 受遺者二男の妻

戸籍謄本:二男の妻であることを証明する。(二男の戸籍謄本と同じ。)

印鑑証明書 - 固定資産税納税通知書・課税明細書(または評価証明書など)

相続による登記申請書

(2/2)登記申請書(一部省略)

登記の目的 遺言者(氏名)持分全部移転

原 因 〇年〇月〇日相続(遺言者の死亡日)

相 続 人 (被相続人 遺言者)

(住所)○○

持分2分の1

(氏名)二男○○ 登記識別情報の発行を希望する。

添付情報

登記原因証明情報 住所証明情報 評価証明情報

移転した持分の課税価格 金1,000万円(土地建物評価価格の合計の2分の1)

登録免許税 金40,000円(税率は、評価価格の0・4%)

当司法書士事務所の登記費用:遺贈登記・相続登記

相続登記の費用

司法書士報酬:約60,000円

登録免許税・証明書:約90,000円

合計:約150,000円

遺贈登記の費用

司法書士報酬:約60,000円

登録免許税・証明書:約210,000円

合計:約270,000円

まとめ:包括遺贈の登記の方法

包括遺贈とは、遺言者の財産の全部またはその一部について、特定の割合で遺贈することです。この場合、遺贈する財産の内容が特定遺贈のように特定されることはなく、遺贈を受ける者(受遺者)は相続人のように、財産の全部または一部に対する権利義務を負います。

包括遺贈で、遺言者の財産の一部について、特定の割合で遺贈があった場合、相続開始後、受遺者は、相続人と遺産分割協議をすることになります。この場合、受遺者は、特定の割合で、個別の遺産を取得することになります。

また、相続人が不動産の一部持分を取得する場合と受遺者が不動産の一部持分を取得する場合とで、その登記の方法が異なることになります。

なお、実例の場合で、被相続人(遺言者)の子が二男以外にもいる場合、他の子には遺留分があります。他の子は、二男の妻(あるいは二男)に対し、遺留分侵害額請求権を行使できることになります。

相続登記や預貯金の相の続手続、遺言書の作成については、当司法書士事務所にご相談ください。

相続登記や預貯金の相続手続、遺言書の作成について、当司法書士事務所にお気軽にお問い合わせください。

tel:045-222-8559 お問合わせ・ご相談・お見積り依頼フォーム