相続登記(不動産名義変更)の手順を考える

執筆者:司法書士 芦川京之助(横浜リーガルハート司法書士事務所)

相続登記(不動産名義変更)は、何から考えたらよいでしょうか。何から始めたらよいでしょうか。それではまず、相続登記の完了までの手順から考えてみましょう。

その前に、自分が行おうとしている相続登記がどのくらいの難しさなのかを、一応は、確認された方がよいでしょう。【相続登記の難易度】相続登記を自分ですることは可能でしょうか。を参考にしてください。

パソコンでその手順を打ち込んでいきます。自分に合ったマニュアルのようなものを作っていきます。

頭の中で考えていても、全体像と個々に必要な書類が何なのか分かりにくいと思います。

そこで、最初は大雑把に手順を作り、足りないところや修正する箇所は、後からでもいいので、とにかく完了までの手順をざっと作りましょう。

必要な書類は、チェックリストとして、手順の中に書き込みましょう。

そうすれば、いつでも、その手順を見直して、自分が今どの時点の作業をしているのか、必要書類はどこまで揃っているのかが分かるようになります。

以下の内容は、相続税がかかるかどうかの問題、かかるとしても問題がないかどうかをクリアしていることを前提としています。相続税については、こちらを参考にしてください。そのほか、法定相続か遺産分割かの選択(相続の仕方)を参考にしてください。

被相続人の死亡により「住宅ローンを保険金で返済」した場合は、こちら「名義人が死亡したときの抵当権抹消登記(方法)」を参考にしてください。

また、不動産を含む各種相続手続について相続手続(名義変更・預貯金・相続税申告)の順番(パターン別)を参考にしてみてください。

相続登記の方法など相続・遺言の相談をしたい方は、相続登記など相続相談方法を参考にしてください。

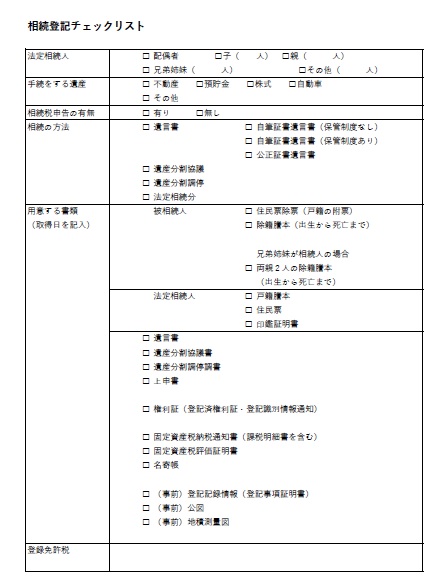

相続登記チェックリスト

相続登記チェックリストは ➡こちらからダウンロード(Excel)

相続登記の具体的な手順

相続登記の手順1:相続人は誰がなるのか(法定相続人は誰?)

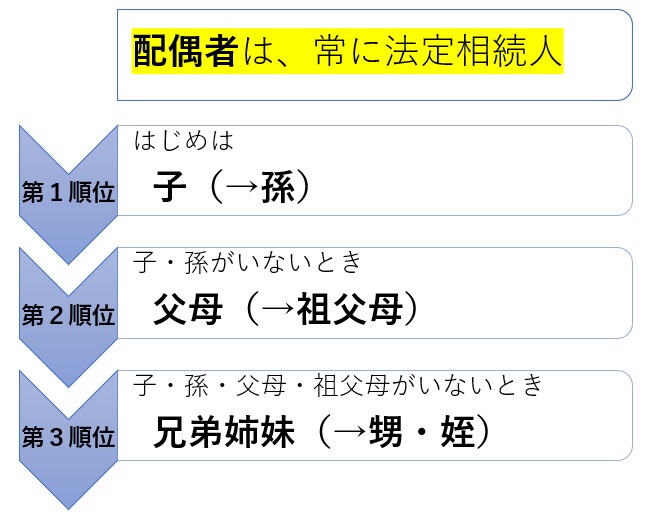

手順の中で、まず考えることは、相続人が誰になるのかということです。ここを間違えてしまいますと、その後のこと、例えば、必要書類について連動して間違えてしまうことになるからです。

普通、相続人と言っていますが、ここでの相続人は、「法律で定められた相続人(法定相続人)」のことを言います。

法定相続人は、民法という法律で定められています。例えば、どういう場合に自分が法定相続人となるかということです。

通常、自分が子であれば、親が亡くなったときは自分が法定相続人となることは、だいたいの人が知っていると思います。

まずは、法定相続人が誰になるのかを確定しましょう。

法定相続人が誰なのかが分かりにくいときは司法書士に聞いてみてください。

法定相続人が誰になるのかの具体的な説明はこちら「法定相続人」を見てください。

家督相続は、こちらを参考にしてください。

相続登記の手順2:法定相続人の相続分はいくつ?

法定相続人が誰なのかが確定しましたら、次に考える手順としては相続分です。相続分も民法という法律で定められています。法律で定めらているので法定相続分と言います。

この法定相続分は何分のいくつ、というように分数で表します。法定相続人が何人もいるときは、それぞれの法定相続人が持つ分数を計算します。小学校で習った分数計算の方法で十分計算できます。

ということで、法定相続人が誰と誰の場合(二人以上の場合)、それぞれの法定相続人が持つ法定相続分がいくつなのかを確定します。

法定相続分を確定することは、次のときに意味があります。

(1)法定相続分で名義変更するとき

これは、法定相続分の共有で名義変更の登記をしますので、登記申請書にそれぞれの法定相続人の持分として記載する必要があるからです。

(2)法定相続人の間で遺産分割の話し合いをするとき

これは、法定相続人の間で遺産を分ける(遺産分割)話し合いをするとき、誰が何を相続で取得するかを決める際の一つの基準となるからです。

例えば、子の一人Aに2分の1の法定相続分があったとします。この場合、Aは、自分は法定相続分2分の1を持っているから、遺産の半分が欲しい、と言うこともあるでしょう。あるいは、Aは、自分には法定相続分2分の1を持っているけれども、お父さんの生前、色々援助してもらったから、4分の1でいいよ、と言うようなことです。

このように、法定相続分は遺産分割の話し合いで一つの基準としての役割があるからです。

法定相続分がいくつなのかが分かりにくいときは司法書士に聞いてみてください。

法定相続分がいくつになるのかの具体的な説明はこちら「法定相続分」を見てください。

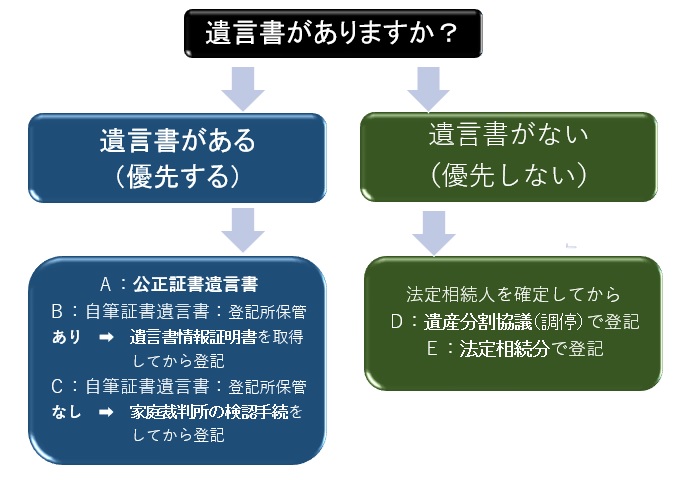

相続登記の手順3:遺言書がありますか?

最近は、遺言書を作成する人が増えていますね。相続人の間での相続争いを回避する意味や、相続人の間での遺産分割の話し合いを省略する意味や、遺産を残す人の意思が死後、反映されるようにする意味でも、遺言書を書いておく人が増えています。

そこで、次の手順として、遺言書があるのかどうかを確認することが必要となります。

なぜなら、遺言書があれば、ほかの相続方法(遺産分割協議)に優先して、遺言書に書かれた内容に従って相続手続をする必要があるからです。

遺言書があるのに、一部の相続人がこれを認めようとしない場合であっても、基本的には、遺言書の内容に従って相続手続を進めなければなりません。

遺言書の中に遺言執行者(遺言の内容を実行する人)が指定されていれば、この遺言執行者が相続手続を進めることになります。遺言執行者が指定されている場合の相続手続を参考にしてください。

相続登記の手順3の(1):遺言書の作成形式を確認

遺言書があったとき、次の手順として、遺言書がどういう形式で作成されたのかを確認します。遺言書には主に次の種類があります。

遺言書によっては家庭裁判所の検認手続をしなければなりませんので、その確認が必要です。遺言書があるときを参考にしてください。

(1)自筆証書遺言書(登記所の保管制度を利用しない遺言書)

家庭裁判所の検認手続で遺言書に検認の証明書を付けてもらいます。

この検認の証明書が付いていない遺言書は、相続登記(ほか各種相続手続)で使用できません。

(2)自筆証書遺言書(登記所の保管制度を利用した遺言書)

(3)公正証書遺言書(正本・謄本)(公証人役場で作成)

相続登記の手順3の(2):遺言書に書かれている内容で相続手続ができるのかを確認

次の手順として、遺言書に書かれている記載内容で相続手続ができるかどうかを確認します。

公正証書遺言書は、間違いの記載や記載されるべき事項が記載されていないことはほとんどありませんので、ほぼ問題ありませんが、自筆証書遺言書は、記載内容で相続手続ができるかどうかを慎重に確認する必要があります。

作成された遺言書で相続手続ができるかどうかは、遺言書作成講座や遺言書作成の注意点を参考にしてください。

遺言書作成の形式を確認し、記載内容も問題がない場合、その次の手順として、もし、遺言書の記載内容から、法定相続人のうち「遺留分を有する人」が遺産を取得できないようなことが書かれている場合であっても、遺言書の内容に従って相続手続を進めます。

遺産を取得できない法定相続人には、「遺留分」(民法という法律で最低限保証されている相続分)がある場合がありますので、遺産を取得する相続人に対して「遺留分侵害額請求権」を行使して、遺留分を侵害された金額を支払ってください、というように請求できます。

2019年7月1日以降開始した相続では、この「遺留分侵害額請求権」は、金銭の支払いを請求できるだけで、遺言書の内容を否定することはできません。例えば、不動産を自分に引き渡すように請求できません。

これは、相続法の改正前の「遺留分減殺請求権」というものは、2019年7月1日以降開始した相続では行使できないからです。

「遺留分」と「遺留分侵害額請求権」の具体的な説明は、こちら「遺留分」 「遺留分侵害額請求権」 を参考にしてください。

相続登記の手順4:遺産分割(遺産の分配)

遺言書がないのであれば、次の手順として、法定相続人の間で、遺産をどのように分けるかを話し合い(遺産分割協議)決定します。

遺産分割では、前に話しました法定相続分が遺産を分ける一つの基準となりますので、これを踏まえたうえで、より良い結果(分配)となるように話し合うのがよいと思います。ただし、遺産分割協議では、法定相続分にこだわる必要もありません。

遺産分割協議は、法定相続人全員の合意が必要ですから、一部の法定相続人が反対、合意しなければ、遺産分割協議は成立しないことになります。

また、法定相続人の中に、例えば、未成年者がいる場合、未成年者は遺産分割協議に参加できませんので、その代わりに親権者や未成年者特別代理人が協議に参加します。このように、遺産分割協議に参加できる資格があるのかどうかも合わせて確認します。

遺産分割協議の方法については、こちら遺産分割協議は誰が行うのかを参考にしてください。

法定相続人の間で、遺産をどのように分けるかの話し合い(遺産分割協議)がうまくいかないときは、家庭裁判所に「遺産分割の調停」を申立て、家庭裁判所で話し合うことになります。

遺産分割は、家庭裁判所での話し合いを含めて長引く場合は、いつまでたっても相続登記(不動産名義変更)ができないことになってしまいます。(相続登記の義務化は令和6年から)

また、遺産について、相続税の申告や納税(申告・納税期限は10か月)が必要な場合、納税できない期間に応じて延滞金が加算されることにもなりますので、こういった相続税のことも考えて、早めに遺産分割を成立させた方がよいでしょう。

不動産の名義を単独名義にした方がよいのか、あるいは、共有名義でもよいのか。

遺産分割協議では、例えば、法定相続人が2名いて、この2名の共有名義で登記した方がよいのか、あるいは、2名のうち1名の単独名義で登記した方がよいのか、ということで悩む方もいます。

一般的には、相続登記(不動産名義変更)では、共有名義よりも単独名義とする方がよいと言われています。

この理由は、次のとおりです。

例えば、将来、不動産を売却したいとき、共有名義であると、共有者全員の同意がなければ売却することができず、共有名義人の数が多くなればなるほど、この同意を得ることが難しくなるからです。これが単独名義であれば、この人の意思だけで売却することができ、簡単だからです。

単独名義とした場合であっても、問題がある場合

相続登記をする場合の名義を単独名義とする場合は、前述のとおり、問題がなさそうに思われます。

ただし、次のような場合、単独名義であっても将来の売却が難しい場合があります。

例えば、土地・建物を単独名義(兄)とした場合、その家に、母、兄(名義人)、妹の3名が住んでいることを考えてみましょう。

この場合、兄が土地・建物を売却したいと考えています。母と妹が売却に断固反対しています。

土地・建物は兄単独名義ですので、法律上は、兄が母と妹の反対があったとしても売却することができます。ところが母と妹は断固として売却することに反対して、退去することを拒否しているような場合です。

兄としては、母と妹に退去することを説得して、納得してもらうことが必要となります。

簡単に申しますと、そこに居住している人たちの人間関係が上手くいっていれば何ら問題ありませんが、人間関係が上手くいっていないのであれば、例え単独名義とした場合であっても、問題(売却などで)があるといえます。

例えば、相続の名義変更の段階では人間関係に問題がなかったけれども、その後、人間関係に問題が生じれば、上手くいかないことになります。

共有名義とした場合であっても、問題がない場合

相続時に共有名義とし、この共有者全員がこの建物に住んでいる場合、この共有者全員の人間関係に問題がなければ、将来売却したいというときは、共有者全員の同意を得やすい状態にあると普通は考えられますので、共有名義であっても問題がないことになります。

例えば、相続人が、 母、兄、妹の3名で、兄が別の場所に居住している場合、この3名の共有名義としたとき、兄を含めた母と妹の人間関係に問題がない場合は、3名の共有名義としても問題がありません。ところが、母と妹の人間関係が良好だが、この二人と兄が上手くいっていない場合は、3名共有名義とすることは避けた方がよいでしょう。

このような場合、そこに住んでいる母と妹2名の共有名義とするのがよいでしょう。

簡単に申しますと、その建物に住んでいる人を名義人とするのがよいでしょう。

もちろん、相続では、そこの住んでいない人が相続人となることはよくあることです。例えば、母が被相続人で、兄、妹が相続人の場合、この二人とも別の場所に不動産を所有し居住していることがよくあります。このような場合、兄、妹2名の共有名義とすることはよくあることです。 こういう場合は、無理に単独所有とすることもありません。

相続登記の手順5:相続登記の必要書類の収集と書類の作成

次の手順として、法定相続人や法定相続分、遺産の分配方法が確定しましたら、名義変更に必要な書類を集めたり、作成します。

意外と重要な「相続登記申請前の不動産の確認」と「相続登記完了後の登記内容の確認」方法を参考にしてください。

相続登記の手順5の(1):相続登記に必要な書類の取得

亡くなった名義人(被相続人)と法定相続人の戸籍謄本や除籍謄本などを取得します。

必要書類については、こちら「相続登記の必要書類」を参考にしてください。

特に、被相続人の出生から死亡までの戸籍関係書類(除籍謄本など)を取得することは、一般の人にとって難しいと思われます。そこで、次のページを参考にしてください。

(1)「戸籍証明書等の広域交付」を利用して、「被相続人の出生から死亡までの」戸籍関係書類の取得方法(令和6年3月1日から)

(2)「戸籍証明書等の広域交付」を利用して不動産の相続登記や預貯金などの相続手続で必要となる書類(戸籍関係書類)の取得方法

(3)「戸籍証明書等の広域交付」を利用して戸籍関係書類を取得し、その後「法定相続情報証明書(一覧図の証明書)」を取得する方法

登記所に提出する書類ではありませんが、他の書類を集める時には、同時に登記記録情報(登記事項証明書)を登記所で取得します。場合によっては、「公図(登記所に保管されている地図)」も取得します。これによって、登記されている内容(名義人の住所・氏名・持分)を確認したり、土地であれば「相続土地」と隣接土地の位置関係を確認して、相続登記する土地を確定します。

相続登記申請の際、登録免許税という税金を登記所に納めますが、この登録免許税を計算するために郵送された「固定資産税・都市計画税納税通知書」を用意し、または「評価証明書」を役所で取得します。

この場合、「相続」を原因とする場合は、評価価格の1000分の4(0.4%)が登録免許税です。法定相続人以外の「遺贈」の場合は、評価価格の1000分の20(2%)が登録免許税です。

ただし、登録免許税が非課税となる場合があります。

土地についての相続登記(建物は非課税とならない。)

適用期限:令和7年(2025年)3月31日まで

非課税となる場合(条件)

(1-1)個人が相続(相続人に対する遺贈も含む。)により所有権を取得した場合、

相続した人が「所有権移転登記を受ける前に死亡したとき」で、この人(死亡した人)を登記名義人とする登記については、登録免許税が非課税となります。

(「租税特別措置法第84条の2の3第1項により非課税」)

(1-2)表題部所有者の相続人が受ける所有権の保存の登記についても同じです。

「相続した人」が死亡している場合、「相続した人」名義で相続登記ができます。

これは、現に生存している人だけではなく、すでに死亡している人名義(死者名義)であっても相続登記ができるからです。

この場合の申請人は、「死亡した名義人となる相続人(例えば、死亡した親)」の相続人(例えば、子)です。

(2)不動産の価額(課税標準となる不動産の価額)が100万円以下の土地の相続登記(所有権移転・所有権保存登記)は、登録免許税が非課税となります。

(「租税特別措置法第84条の2の3第2項により非課税」)

所有権の持分の場合は、不動産の「評価価格」に持分の割合を乗じて計算した価格が不動産の価額(課税標準額)となります。

以上、法務省の次のサイトでご確認ください。

相続登記の登録免許税の免税措置について:法務局 (moj.go.jp)

相続登記の手順5の(2):相続登記に必要な書類の作成

書類の作成については、遺産分割協議で遺産の分配方法が決まりましたら、遺産分割協議書を作成して、法定相続人全員がこれに署名・捺印します。

遺産分割協議書については、こちら「遺産分割協議書」を参考にしてください。

遺産分割協議書に基づいて相続登記を申請する場合、通常、相続関係説明図の作成が必要となります。相続関係説明図については、こちら「相続関係説明図」を参考にしてください。

相続登記の手順6:登記申請書の作成

次の手順として、以上の書類が揃いましたら、「不動産を管轄する登記所」に登記申請します。

ただし、登記申請するには「登記申請書」を作成します。登記所に対し、こういう内容で登記してください、という意味で登記申請書を作成します。

戸籍謄本や除籍謄本といった相続登記に必要な書類を登記所に提出しても、これだけでは、登記所は受け付けてくれません。

自分で登記所に登記申請(登記申請書類を提出)する場合、自分で相続登記申請の方法を参考にしてください。

登記申請書の作成方法については、法務省のホームページに記載がありますので、参考にしてみてください。法務省の登記申請書作成方法は、こちらです。

相続登記の手順7:登記申請、登記の完了、完了書類の受領

次の手順として、登記申請書も作成できましたら、不動産を管轄する登記所に登記申請します。

一般の方でもインターネットで申請する方法もありますが、ここまで準備するのも大変だと思います。さらに、インターネットで申請するとなると、さらにハードルが高くなって大変です。

ですから、登記申請書一式を持って、登記所の「受付」に提出する方法がよいと思います。その際、登記完了予定日が掲示されていますので、完了予定日に完了書類を受け取りに出向くことになりま

登記所に出向くときは、登記申請書に押印した「印鑑」と「身分証明書(写真付きのものは1点、写真付きでないものは2点)」を持って行きます。

遠方への登記申請はこちらを参考にしてください。

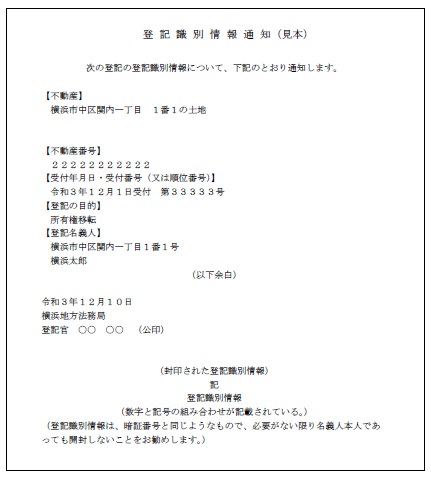

登記完了書類(登記所から受け取る書類)は、次のとおりです。

・登記識別情報通知(権利証と言われるもの・重要書類)

→ 不動産を売却などするときに必要となります。絶対に(100%)再発行されません。

・登記完了証

・提出した戸籍謄本や除籍謄本など

登記所で完了書類を受け取ったついでに、証明書発行係で、「登記事項証明書」の発行を請求し受領します。(1通600円)この登記事項証明書で、ご自分の名義に変更されたことを確認します。

相続登記の完了後に発行される登記識別情報とは、どういうものですか。を参考にしてください。

「登記識別情報通知」「登記完了証」「登記事項証明書」の見本

登記識別情報が必要となる場合の重要書類です。

.jpg)

tel:045-222-8559 お問合わせ・ご相談・お見積り依頼フォーム