横浜市青葉区の相続登記(相談):相続登記と相続時精算課税制度を利用した贈与登記の方法

【事例】

「被相続人」:父

「法定相続人」:母、長男(兄)、長女(妹)

【父の遺産】

「不動産」

横浜市青葉区の土地と建物(平成20年建築)

土地(横浜市青葉区)の名義人:被相続人父(持分2分の1)と母(持分2分の1)

建物(横浜市青葉区)の名義人:被相続人父(持分2分の1)と母(持分2分の1)

評価価格:土地(100㎡)1,200万円

税務署路線価格:1,500万円(150,000円/㎡×100㎡)

評価価格:建物:300万円

長男は、横浜市青葉区の土地・建物で(被相続人)父母と同居している。

「預貯金」

被相続人父 金融機関4件合計:3,000万円

【母の財産(現在)】

「不動産」

横浜市青葉区の土地と建物(平成20年建築)

土地(横浜市青葉区):持分2分の1

建物(横浜市青葉区):持分2分の1

評価価格:土地(100㎡)1,200万円

税務署路線価格:1,500万円(150,000円/㎡×100㎡)(2分の1:750万円)

評価価格:建物:300万円(2分の1:150万円)

長男は、横浜市青葉区の土地・建物で母と同居している。

「預貯金」

金融機関3件合計:2,000万円(現在残高)

(1)被相続人父の相続:遺産分割

土地と建物(横浜市青葉区)は、父の持分2分の1を「同居していた」長男が相続取得する。

父の預貯金:3,000万円は、母と長女(妹)で各2分の1を相続取得する。

(2)横浜市青葉区の土地と建物の母持分2分の1を長男(兄)に相続時精算課税制度を利用して生前贈与する。

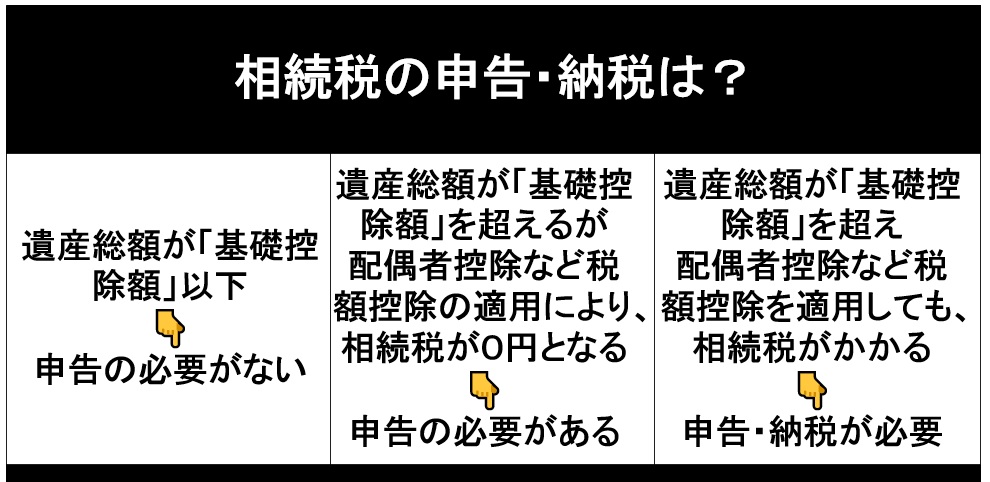

相続税の対象となるのかどうかを検討

まずは、父の遺産について相続税の対象となるのかどうかを検討します。

父の遺産は、土地と建物(横浜市青葉区)の持分2分の1と預貯金:3,000万円です。

土地(横浜市青葉区)の持分2分の1の税務署路線価格は、750万円です。

建物(横浜市青葉区)の持分2分の1の評価価格は、150万円です。

これらを合計しますと、3,900万円となります。

父の相続税についての基礎控除額は、法定相続人が母と子2名であるので、

3,000万円+(600万円×3)=4,800万円(基礎控除額)

父の遺産合計:3,900万円-基礎控除額:4,800万円=-900万円

-900万円なので、相続税の対象とならないことが分かります。相続税の申告をする必要がありません。

相続時精算課税制度を利用して生前贈与をしたときの相続税は?

横浜市青葉区の土地と建物の母(現在70歳)持分2分の1を長男(兄40歳)に相続時精算課税制度を利用して生前贈与をした場合、母の相続時に相続税がどうなのるのかを検討します。

相続時精算課税制度を利用した生前贈与は、相続時精算課税制度の贈与を参考にしてください。

母の相続時の相続税は、次のとおりです。

母の財産(現在)は、土地と建物(横浜市旭青葉区)の持分2分の1と預貯金:2,000万円です。

土地(横浜市青葉区)の持分2分の1の税務署路線価格は、750万円です。

建物(横浜市青葉区)の持分2分の1の評価価格は、150万円です。

父の預貯金:3,000万円のうち1,500万円を相続取得します。

これらを合計しますと、4,400万円となります。

母の相続税についての基礎控除額は、法定相続人が子2名であるので、

3,000万円+(600万円×2)=4,200万円(基礎控除額)

母の財産合計:4,400万円-基礎控除額:4,200万円=+200万円

+200万円なので、母の相続時には相続税がかかる可能性が高いことが分かります。

そこで、父の相続では、次のように遺産分割を修正します。

父の預貯金:3,000万円のうち、1,000万円を母が、2,000万円を長女(妹)が相続取得することにします。

相続する割合を、母が3分の1、長女(妹)が3分の2とします。

これで、母の相続時の相続税を計算してみます。

母の財産合計:3,900万円-基礎控除額:4,200万円=-300万円

-300万円なので、母の相続時には相続税がかからないことになります。

相続時精算課税制度を利用した生前贈与では、生前贈与する価格(事例の場合、土地・建物母持分2分の1の価格:900万円)を、母の相続時に母の遺産として戻して計算することになります。

母の持分2分の1の価格:900万円を母の遺産として戻したとしても、前述の計算で、相続税がかからないことになります。

したがって、相続時精算課税制度を利用した生前贈与で土地・建物の母持分2分の1を長男(兄)に移転登記しても、相続税の問題がない(相続税がかからない)ことが分かります。母についての相続税の申告をする必要がありません。

ただし、相続時精算課税制度を利用した生前贈与では、相続時精算課税制度を選択することにした贈与税の申告はする必要があります。これにより、贈与税がかからないことになります。(生前贈与の上限:2,500万円以内のため)

不動産取得税

生前贈与で、母の土地・建物持分2分の1を長男が贈与を受けますと、長男は、不動産取得税(都道府県税)の対象となります。しかし、長男は、母と同居していますので、「居住用不動産の取得」が適用され、不動産取得税が減税されます。

事例の場合、実際には、不動産取得税は、0円となります。

相続登記、贈与登記、預貯金相続(解約払戻し)の手順

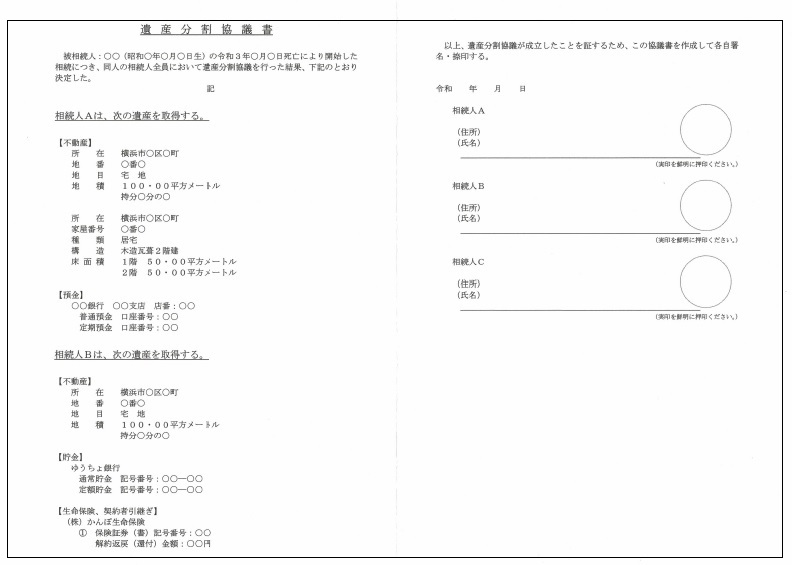

遺産分割協議書の作成

前述しましたとおり、次のように遺産を分けることを決めましたので(遺産分割協議の成立)、遺産分割協議書を作成します。

土地と建物(横浜市青葉区)は、父の持分2分の1を「同居していた」長男が相続取得する。

父の預貯金:3,000万円は、母が3分の1、長女(妹)が3分の2を相続取得する。

父の遺産分割協議書の内容は、次のとおりです。(一部を省略)

被相続人父(氏名○○)(生年月日)の〇年〇月〇日死亡により開始した相続につき、相続人全員において遺産分割協議を行った結果、下記のとおり決定した。 相続人長男(兄氏名○○)は、次の不動産を相続取得する。 横浜市青葉区○○町〇番○ 土地 持分2分の1 横浜市青葉区○○町〇番地○ 家屋番号〇番〇 建物 持分2分の1 次の預貯金を、相続人母(氏名○○)が3分の1、長女(妹氏名○○)が3分の2の割合で相続取得する。 貯金:ゆうちょ銀行 預金:○○銀行 預金:○○信用金庫

相続登記に必要な戸籍除籍謄本・住民票(除票)

相続登記に基本的に必要な書類は、相続登記の必要書類を参考にしてください。

その他、遺産分割協議書での相続登記の方法を参考にしてください。

(1)被相続人父の出生から死亡までの除籍謄本・戸籍の附票

➡ 相続人が母(妻)と子が2名だけであることを証明します。

(2)被相続人父の住民票(死亡時の住民票)または戸籍の附票

➡ 登記上の住所と死亡時の住所が同じか、その経過を証明します。

(3)相続人の母(妻)と子の

① 戸籍謄本

② 住民票

③ 印鑑証明書

(4)遺産分割協議書(相続人の母(妻)と子が署名・実印を押印します。)

これらが揃いましたら、相続登記を申請できます。相続時精算課税制度の贈与登記と一緒に登記申請します。

この際、預貯金の相続手続で「法定相続情報一覧図の写し」の証明書を取得する必要があれば、登記の申請と一緒に「申出書」などを法務局(登記所)に提出します。

通常、特に先にお金が必要でなければ、不動産の相続登記と贈与登記から手続を行います。

横浜市青葉区の土地・建物の相続登記と贈与登記

登記の内容

(1/2)父名義の相続登記(一部省略)

登記の目的 父持分全部移転 原 因 〇年〇月〇日(父の死亡日)相続 相 続 人(被相続人 父) (住所)横浜市青葉区○○ 持分2分の1 (氏名・長男)○○ 移転した持分の 課税価格 金750万円 登録免許税 金30,000円 不動産の表示 横浜市青葉区の土地・建物 登記の申請先法務局:横浜市青葉区を管轄する登記所は、横浜地方法務局青葉出張所

(2/2)母名義の贈与登記(一部省略)

必要書類については、贈与登記の必要書類を参考にしてください。

登記の目的 母持分全部移転 原 因 〇年〇月〇日贈与 権 利 者 (住所)横浜市青葉区○○ 持分2分の1 (氏名・長男)○○ 義 務 者 (住所)横浜市青葉区○○ (氏名・母)○〇 移転した持分の 課税価格 金750万円 登録免許税 金150,000円 不動産の表示 横浜市青葉区の土地・建物 登記の申請先法務局:横浜市青葉区を管轄する登記所は、横浜地方法務局青葉出張所

預貯金の相続手続

預貯金の相続手続(解約払戻し)では、手続の前に事前に電話など予約してから金融機関で相続手続を行います。

大手の金融機関は、必ず予約が必要です。手続(解約払戻し)の仕方も金融機関によって異なります。

預貯金手続(解約払戻し)の手続完了期間は、おおよそ2週間から1か月です。

できるだけ、短期間に手続を済ませたいので(同時に手続をする)、金融機関に提出する書類を複数用意するようにします。

金融機関には、次の書類を提出します。

(1)「法定相続情報一覧図の写し」の証明書

➡ これがない場合は、次の書類をすべて金融機関に提出します。

被相続人父の出生から死亡までの除籍謄本・戸籍の附票

相続人父の住民票(死亡時の住民票)または戸籍の附票

相続人の母(妻)と子2名の戸籍謄本

➡ 相続手続をする金融機関が多数ある場合は、「法定相続情報一覧図の写し」の証明書を取得した方がよいでしょう。

(2)遺産分割協議書

➡ 相続手続をする金融機関が多数ある場合は、遺産分割協議書を複数用意した方がよいでしょう。

(3)相続人の母(妻)と子2名の印鑑証明書

➡ 相続手続をする金融機関が多数ある場合は、印鑑証明書を複数用意した方がよいでしょう。

(4)通帳(なくても可)

次を参考にしてください。

預貯金の解約払戻し方法

ゆうちょ銀行の相続手続(解約払戻し)

その他、預貯金の相続手続(解約払戻し)については、次を参考にしてください。

相続手続(名義変更・預貯金・相続税申告)の順番(パターン別)

預金・貯金(預貯金)の相続手続の依頼(料金)

預貯金の相続手続の方法

預貯金の相続手続は実際誰がしますか

相続登記と預貯金相続手続の費用(報酬)は、いくらが適正価格なのか?

相続登記、贈与登記、預貯金の相続手続にかかった費用

相続登記費用

司法書士報酬:約60,000円

登録免許税・証明書:約35,000円

合計:約95,000円

贈与登記費用

司法書士報酬:約50,000円

登録免許税・証明書:約150,000円

合計:約200,000円

預貯金の相続手続

司法書士報酬:金融機関4件×33,000円=132,000円

合計:約132,000円

横浜市青葉区の相続登記や相続については、当司法書士事務所にご相談ください。

横浜市青葉区の相続登記や相続は、お気軽にお問い合わせください。

tel:045-222-8559 お問合わせ・ご相談・お見積り依頼フォーム